新闻

同比也仅下降0.4% -国际空运上海

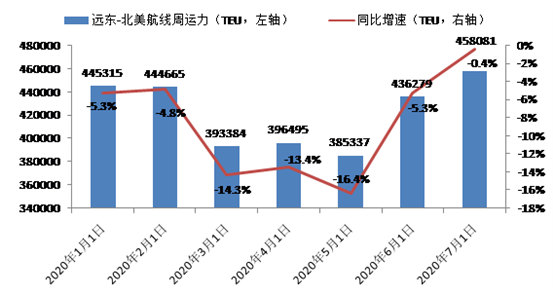

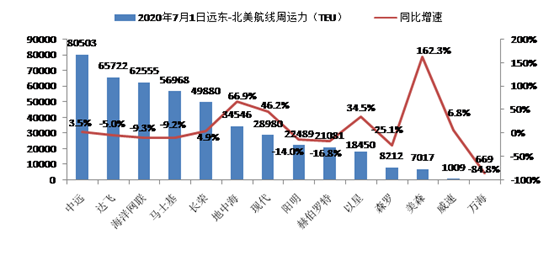

新闻 | 2020-08-17 10:15从运力供给来看,参考航运咨询公司Alphaliner的数据,2020年7月1日,一共有14家集运公司参与远东-北美航线的经营,往年同期是15家,发生变化的是新加坡的太平船务,其于2020年4月起退出跨太平洋航线的运营。

假如读者们读过这份《号召》,国际货运 空运价格,应该不丢脸出该外贸企业向船公司提出的质疑主要集中于以下两点:

这也就意味着航运公司已经出现一丝松动,正在缓慢增加运力,实现即可保持运价又能提升箱量的双重利好。

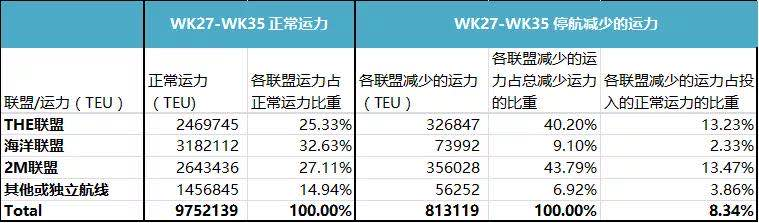

中远海运在该航线的运力投放排名第一,占比为17.6%,之后是达飞、海洋网联与马士基。为了应对新冠肺炎疫情给运输需求带来的负面冲击,3-5月份集运公司普遍采取了停航措施,远东-北美航线的运力同比下降15%左右。

二、船公司以市场的名义大幅提升运价获利

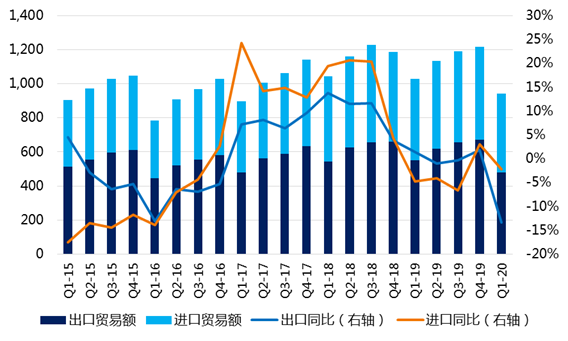

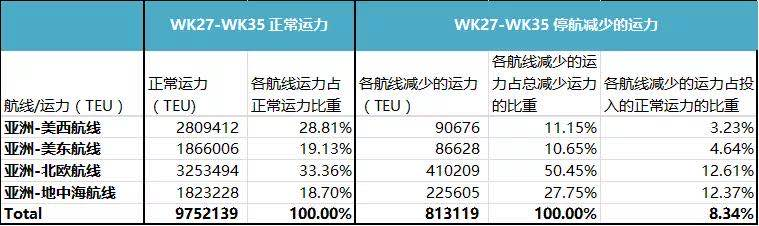

今年的黑天鹅新冠疫情就完美地展示了上述理论:前期国内疫情导致出口量少,后期国外疫情导致进口量少,海运货物运输需求量整体下降,而各大船公司并不能迅速减少运力,拆船卖船都需要时间往运作,只有停航是最有效最直接的方法,但同时要考虑封存本钱。疫情初期集装箱运价暴跌,各大船公司只能先采取“停航保运价”,再操纵船舶转让、拆解往减少运力。

据航运咨询机构Alphaliner发布数据,今年5月末,全球闲置集装箱船运力规模,已突破272万TEU,为史上最高,占全球总运力的11.6%。其中,马士基和MSC闲置了最多的运力。

近段时间以来,集运市场亚洲到美国、欧洲航线运价大幅上涨,更有外贸出口企业发文呼吁平抑出口集装箱海运价格。

基于客观事实来分析一下这两个争论点。

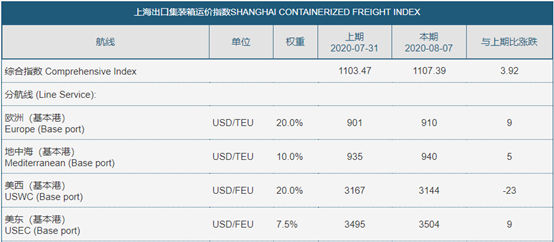

据上海集装箱货运指数显示,7月31日美西海岸的即期运价飙升了17.1%,至3167美元/FEU(最新一期8月7日的数据略有所下滑到3144美元/FEU),而美东海岸的即期运价上涨6.9%,至3495美元/FEU(最新一期的数据略微上涨到3504美元/FEU)。

对于飙升的运价,外贸企业坐不住了。近日,一份《关于外贸出口企业共同呼吁平抑出口集装箱海运价格的号召》在网络引起热议。

一、船公司不积极增加运力

回到当下的语境中来,在跨太平洋航线运价即使大幅上升,舱位依旧供不应求的情况下,船公司会作何反应?

小运以为,大家总是在运价走低时遗忘这一场讨论,但在下一次运价上扬时再次争端四起。由于,对于船公司使用停航、拆船这一类的手段调节运力是否属于垄中断的争议从未有定论。

1、船公司不积极增加运力

中国船东协会办公室主任赵庆丰告诉记者,集装箱市场通过减少运力保持运价,在以往淡季是一种常规操纵。“每年到淡季,大家都会停,这个行业不是看你有多少条船,而在于运价是多少,假如运价低,运的越多可能赔的越多,停航可以减少运输本钱。另一方面,船舶供给变少,与需求端相平衡,进而稳定运价,保持船东不会亏损太多。”但今年,是历史以来停航量最高的一年。

此号召一出,立即引起了众多外贸公司与航运企业的争论,从最先的口诛笔伐逐渐转为了口水仗,拼的是谁人多嗓门大。此外,由于美国此前发布公告,将于2020年7月9日恢复对中国62个税号下的98个品项的商品征收25%的关税,“所以很多商家要抢运力,赶在这个时间节点前把货运出往,对运价抬升也有一定的推动作用”。

可能是在多方的呼吁之下,关于集装箱运价波动题目我国交通运输部极度重视,中远海运、马士基、地中海航运、达飞轮船、赫伯罗特、长荣海运6家航运公司被点名!

但随着运输需求的恢复,6月份开始运力投放快速恢复,7月1日该航线的运力投放已经超过年初水平,同比也仅下降0.4%。据此来看,6月份以来跨太平洋航线运力供给并未发生缩减。因此,运价的快速上涨并非由停航所致,而是运力投进的增速在短时间内赶不上需求的快速增长带来的必然现象。

ONE在财报中也表示,固然受疫情影响,箱量大幅下滑,但由于灵活的船队调整以及停航措施等因素,公司实现了利润的大幅攀升。值得一提的是,ONE今年一季度的净利润已大大超出2019财年总盈利(1.05亿美元)。

显然,“停航保运价”的方式颇有成效。Alphaliner数据显示,自6月22日起,就有超过120艘闲置的集装箱船已经重新起航,自7月以来,美西、美东航线再无停航现象。

在船舶运输市场方面,海运货物运输需求量的变动推动了船舶总吨位供给量的变化,当需求量超过供给量时,船舶收益将不中断进步,并带动资产价格上行,同时市场会增加新船订单,拆船总量会同时减少,运力会增加。这种趋势的结果不久就会使供给量超过需求量,这时市场向反方向运动。两种气力的制衡决定了船舶收益的高低,最基础的表现就在运价。

通过对上一个争论点的分析,船公司以市场的名义大幅提升运价获取更高的利润的论调实在就已不攻自破了。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

| 千航国际 |

| 国际空运 |

| 国际海运 |

| 国际快递 |

| 跨境铁路 |

| 多式联运 |