新闻

最近高峰值出现在2020年1月 -厦门海运公司

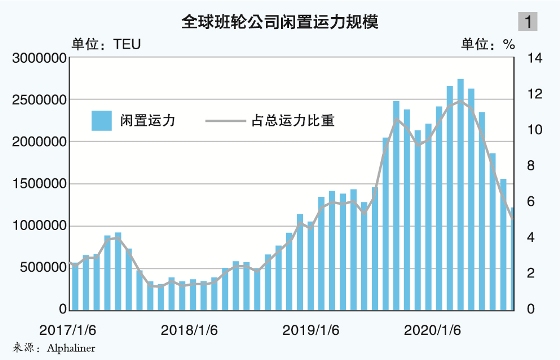

新闻 | 2020-09-18 05:012020年初,集运市场面临疫情等因素挑战,运力需求减少,运价下跌,班轮公司迅速削减市场有效运力,减少租赁运力则成为班轮公司的第一选择,闲置运力因此增加。根据Alphaliner统计数据,5月25日,全球班轮公司闲置运力占总运力的11.6%,达272.28万TEU,为2010年以来最高水平(见图1,2009年国际金融危机期间闲置运力最高为152万TEU)。

租金随运价起伏

截至6月10日,全球前十二家班轮公司集装箱船租赁运力同比减少11.34万TEU,现有运力占比较2019年同期减少19.3个百分点。其中,马士基减少19.15万TEU;中远海运减少6.99万TEU;长荣海运减少5.29万TEU;现代商船减少5.35万TEU;太平船务减少3.24万TEU;以星航运减少7444TEU;万海航运减少3.1万TEU。

年初,全球新冠肺炎疫情的不明朗给集运市场供需带来严重挑战,空运报价 海运价格,据克拉克森统计,2020年全球集装箱贸易量(以TEU海里计算)预计同比将下降8.5%,为历史最大跌幅。班轮公司在疫情暴发之初选择适时控制运力等方式,之后随着市场需求增加,又逐步恢复运力,维持集运市场供求关系的平衡稳定。近期,集运市场运行良好,运价综合指数随之上涨。

5月初CCFI步进低谷,5月底集装箱船闲置运力达到峰值,6月初随着市场恢复性反弹,集装箱船租金触底回升;之后,CCFI上涨,闲置运力下降,租金上升……三者环环相扣,共同诠释集运市场的跌宕起伏。

运力随运价张弛

6月,市场回热后对运力的需求剧烈增加,运价上升,班轮公司不中断恢复航班,集装箱船闲置运力逐步回回市场。8月3日,全球班轮公司闲置运力占总运力的5.1%,为120.07万TEU(较5月25日减少152.21万TEU)。也就是说,随着市场回热,短短70天左右,有150万TEU以上的运力重新进进市场。全球前十二家班轮公司集装箱船租赁运力同比增加49.02万TEU(见表)。

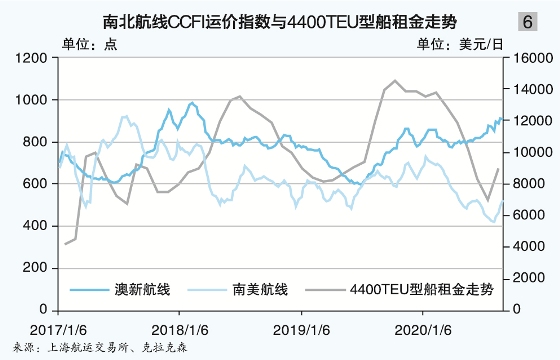

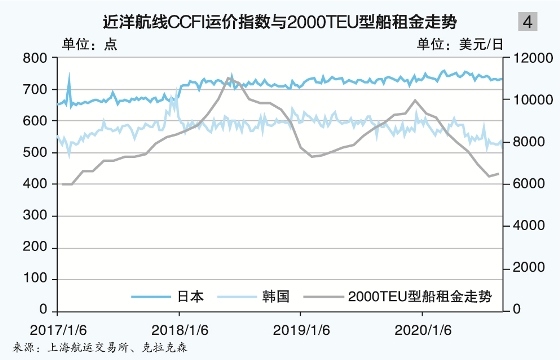

闲置运力的增减决定了租赁市场租金的涨跌,运价的起伏又决定了闲置运力的增减。但在大部分航线上,租金与运价的起伏基本一致,只是反应略为滞后。

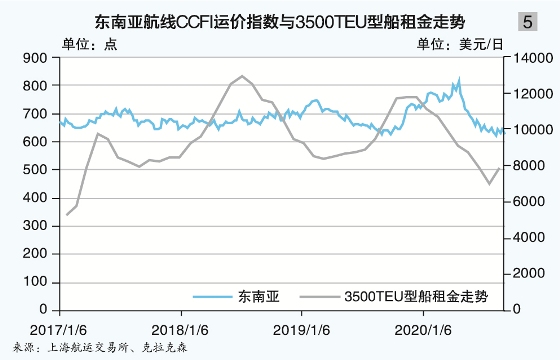

东南亚航线上,6~12个月租期3500TEU型船租金运价走势与日韩航线基本相同。从运价走势看,最近高峰值出现在4月17日,CCFI报811.98点,最近低谷值出现在8月7日,CCFI报619.46点。从6~12个月租期3500TEU型船租金走势看,克拉克森数据显示,最近高峰值出现在2019年11月,报1.18万美元/日,至6月份进进近期低谷,为7038美元/日(见图5)。

总体来看,租金于6月初触底回升。6月10日,豪尔·罗宾逊集装箱船市场租船指数为497.0点,为2017年以来第二低——2017年1月4日该指数为394点;之后,该指数从谷底逐渐回升,8月26日为735.0点。

运力随运价张弛 租金随运价起伏

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

| 千航国际 |

| 国际空运 |

| 国际海运 |

| 国际快递 |

| 跨境铁路 |

| 多式联运 |